Resultados 2023 Alexandria Real Estate

Se han publicado los resultados del año fiscal 2023 de Alexandria Real Estate Equities (NYSE:ARE). Como es una empresa que sigo de cerca, voy a hacer un breve post comentando los resultados más importantes y el futuro que podemos esperar para esta empresa.

Antes de comenzar, os recomiendo leer el análisis sobre Alexandria, donde se expone en profundidad el modelo de negocio de la empresa y la solidez de sus estados financieros.

Resultados más importantes:

Clientes:

La ocupación de los edificios de Alexandria llegó al 94,6%, 0,2 puntos por debajo de 2022. Sin embargo, un dato muy bueno es que han aumentado los años medios de contrato de sus clientes, desde los 8 años en 2022 hasta los 11,3 años de media en 2023. El 94% de los clientes de Alexandria tienen contratos de tipo triple neto, en los que los clientes se hacen cargo de la mayoría de los gastos que requieren sus edificios. El 75% de los ingresos fue proveniente de sus mega campuses, que tienen una buena distribución de empresas de diversos subsectores dentro del área de la salud. La distribución de los clientes sigue siendo variada y la recolección de rentas fue del 99,4%.

Todos estos datos reafirman la seguridad de los clientes de Alexandria y la tranquilidad para el inversor de que las rentas por el alquiler de sus edificios se cobrarán sin problemas.

Resultado de Operaciones y dividendos:

La compañía ingresó un total de 2.885 M$ en 2023, un aumento del 11,5% frente a 2022. El coste de operaciones aumentó de manera similar, un 12,2%. Las rentas a sus clientes subieron un 3% de media, ya que el 96% de los contratos tienen subidas ligadas a la inflación. Sin embargo, un dato importante es el de cuánto son capaces de subir las rentas cada año por el mismo edificio. Si las subidas son elevadas, podemos asumir que los clientes están dispuestos a pagar más por la localización premium de sus oficinas/laboratorios. En 2023, el incremento medio fue del 3,4%, un poco inferior al 3,7% medio de los últimos 10 años. Las subidas de tipos parecen haber afectado no solo a los REITs. También podría indicar que Alexandria ha perdido poder para subir las rentas a sus clientes.

El Beneficio Neto disminuyó un 82% respecto a 2022, debido a un deterioro de 460 M$ por algunos de sus edificios en propiedad. Indagando en el informe anual se indica que estos edificios se adquirieron para incorporarlos como parte de sus mega campuses. Sin embargo, han sido reevaluados y se ha establecido que su reconversión a espacios de laboratorio no es suficientemente atractiva, por lo que se ha procedido a su venta o se procederá a ella este año. El cambio en el valor de los activos es una práctica rutinaria que se refleja en el Beneficio Neto y está sujeta a grandes variaciones. Una situación similar ocurrió en 2016, cuando reportaron un Beneficio Neto negativo.

Por ello, la mejor forma de evaluar el desempeño de un REIT es mirando los Funds from Operations (FFO, y AFFO si son ajustados). Hay que recordar también que los REITs emiten acciones de forma rutinaria para financiar sus operaciones. Alexandria ha emitido 669.000 acciones en 2023, por lo que insisto en fijarse en los datos por acción para valorar mejor el desempeño de este REIT.

El FFO/acción subió hasta los 7,19$ (vs. 5,44$ en 2022), un incremento del 32%. El AFFO/acción en 2023 ha sido de 8,97$ (vs 8,42$ en 2022), con un incremento más modesto del 6,5%. Los datos muestran una buena recuperación respecto al año pasado, pero el crecimiento del AFFO es inferior a su media histórica CAGR10Y (8,8%).

El dividendo/acción ha ascendido hasta los 4,96$, un incremento del 5,1% desde 2022. El incremento de este año se encuentra en línea con su media de incremento anualizada a 5 y 10 años (5,5% y 6,2%, respectivamente). Esta disminución en la tendencia creciente podría significar una mayor madurez de la empresa, o que se están preparando para afrontar los próximos vencimientos de deuda y prefieren ser cautos. El Pay-Out del dividendo respecto al AFFO es del 55%, un valor muy conservador y que inspira tranquilidad. No obstante, hay que tener en cuenta que a partir de 2025 empezarán a tener vencimientos de deuda a largo plazo, y este número aumentará. A continuación, hago alguna estimación.

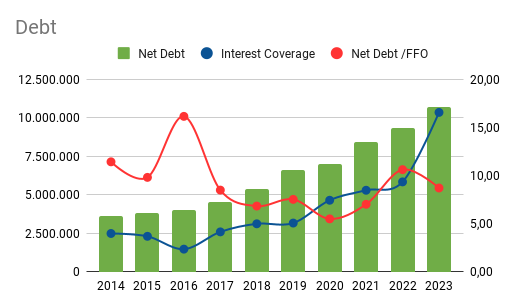

Deuda

Alexandria destaca por ser un REIT con una deuda razonable y bien estructurada. En términos absolutos, la deuda neta a largo plazo ha aumentado hasta los 11.315 M$ desde los 10.159 M$ en 2022, un incremento del 11,4%. El 98% de su deuda es a tipo fijo (vs. 99% en 2022) a un tipo de interés del 3,72% (vs 3,53% en 2022). La deuda a tipo fijo ha mitigado el impacto de la subida de los tipos de interés el pasado 2023. Sin embargo, se nota que este aumento de tipos ha afectado también al tipo de interés medio de su deuda. Mantienen una calificación crediticia BBB+ según S&P Global y Baa1 según Moody´s.

Al haber aumentado el FFO, el ratio deuda neta/FFO ha disminuido ligeramente y se sitúa en 8,7 veces. Por el mismo motivo, el ratio de cobertura de intereses ha aumentado hasta las 16,57 veces FFO. Los datos son tranquilizadores “a priori”.

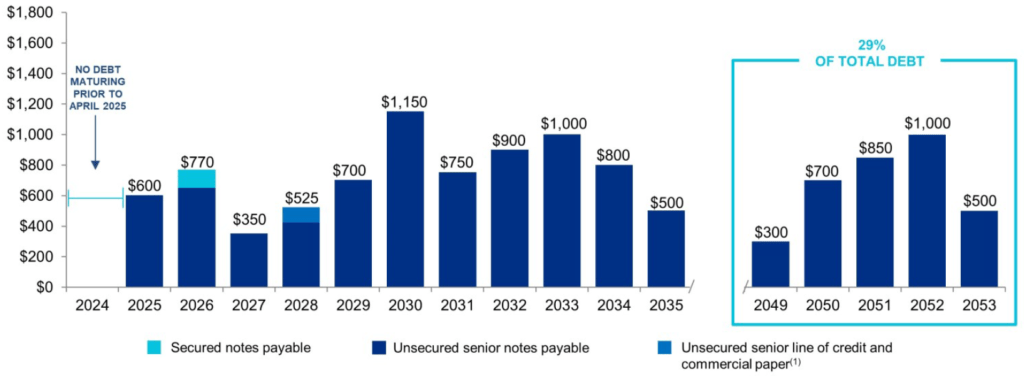

No poseen vencimientos de deuda hasta 2025, y este es el calendario de deuda de la compañía:

El calendario tiene una buena distribución, pero a partir de 2025 se comerá una parte importante de los beneficios de la compañía. Para hacernos a la idea, haré una estimación rápida. Asumiendo que el AFFO y el dividendo crecen en su media histórica:

- En 2024 tendríamos un AFFO/acción de 9,55$ y un dividendo/acción de 5,23$.

- En 2025 el AFFO/acción sería de 10,17$ y el dividendo/acción de 5,52$. Si quitamos los 500 M$ directamente del AFFO, nos queda un AFFO de 6,66$, y un Pay-Out del 82%. El dividendo seguiría cubierto, pero ya no será con el Pay-Out al que estábamos acostumbrados estos años anteriores. Habrá que tener esto en mente a la hora de valorar la empresa adecuadamente.

Estimaciones a futuro

Alexandria aporta las siguientes estimaciones en su guidance para 2024:

- Incremento de 149 M$ en ingresos por alquileres nuevos, aparte del incremento de los alquileres ya existentes.

- Incrementos de sus rentas de entre el 11% y 19%

- FFO/acción de entre 9,37$ y 9,57$ (punto medio 9,47$).

- Ocupación de edificios del 95,1%, ligeramente superior a la media

- Incremento de la deuda en 900 M$.

El guidande de ingresos y FFO/acción es un poco pobre, y tampoco me gusta ver 900 M$ nuevos de deuda. Leyendo el informe anual se detallan algunas circunstancias que pueden estar motivando este guidance:

En primer lugar, a raíz del Covid-19 y la promoción del teletrabajo muchos REITs tradicionales están reconvirtiendo sus oficinas en espacios de laboratorio. Esto puede aumentar la demanda y hacer perder a Alexandria su exclusividad en el mercado. La subida en los precios de alquiler que aplican a nuevos clientes ha disminuido en los últimos años desde el 37% en 2021 hasta 29% en 2023. Esto refleja nueva competencia que ha obligado a Alexandria a reducir los precios para mantenerse competitivos en el mercado. Esperan paliar este efecto con nuevas adquisiciones que aumentaran sus rentas en 495 M$ en los próximos años.

Por otro lado, si la Reserva Federal decide mantener los tipos de interés altos (o incluso subirlos), la capacidad de Alexandria de financiar sus operaciones podría verse mermada. Esto también afectaría a posibles compradores de instalaciones que Alexandria quiere vender de su portafolio, lo que reduciría la liquidez de la compañía. La entrada de nuevos competidores en el mercado afectaría aún más a este factor de riesgo. Además, la dificultad para vender activos viejos de la compañía también haría necesario solicitar más deuda para financiar sus actividades de expansión.

Sin embargo, Alexandria cuenta con recursos para mitigar estos factores de riesgo. A pesar del aumento de la oferta de espacios de laboratorio, Alexandria cuenta con unas ubicaciones privilegiadas de sus instalaciones. Sus mega campuses son un símbolo de excelencia que las compañías del sector de investigación y salud están dispuestas a alquilar por todas las ventajas que ofrecen (os refiero a mi análisis de Alexandria para entender mejor lo que son los mega campuses). En cambio, las instalaciones de la competencia son mayoritariamente edificios aislados. Estos edificios ofrecen espacio de trabajo operativo, pero no pueden ofrecer la escala y el diseño estratégico que Alexandria aplica a sus edificios. La alta ocupación de sus edificios es testigo de esto. Además, los clientes de Alexandria han demostrado una confianza a largo plazo en la compañía, con un 76% de los ingresos obtenidos de clientes antiguos en 2023. Alexandria pone mucho cuidado en diseñar sus edificios de acuerdo con los últimos avances y demandas del mundo científico, lo que asegura su deseabilidad por sus clientes.

Por último, se espera que el sector, muy castigado durante 2022 y 2023, retome la senda de crecimiento en 2024. En el informe anual y earnings call comentan que la inversión en I+D ha crecido de forma consistente en los últimos años, y 16 de las 20 compañías que más inverten en I+D son clientes de Alexandria. Creen que el punto más bajo de la demanda de vivió a principios de 2023 y desde entonces ha vuelto a remontar. Además, se espera que los Institutos Nacionales de Salud (“NIH”, por sus siglas en inglés) aporten una gran cantidad de financiación para continuar promoviendo el crecimiento del sector. En 2023 se aprobó una gran cantidad de medicamentos por la FDA, el segundo máximo nivel en 25 años. La mitad de las terapias aprobadas por la FDA eran de clientes de Alexandria, por lo que se espera que sus ingresos sean crecientes y, por ende, los de Alexandria.

Valoración

Con todos estos datos, voy a actualizar y realizar una estimación de mi precio de compra para la compañía. Recordad que:

- Ninguna información contenida en esta entrada es recomendación de compra y venta, todo es mi opinión como inversor particular.

- Podéis realizar los mismos análisis que yo con la Plantilla de Valoración de Empresas que tenéis en este enlace.

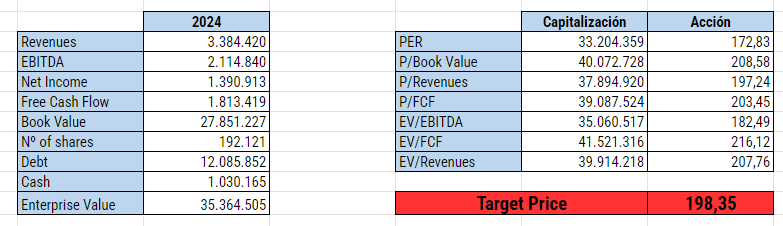

Valoración por múltiplos:

Tomando los valores históricos de la compañía, obtendría un precio objetivo estimado para 2024 de 198,35$/acción. Estos valores pueden estar algo hinchados por el buen desempeño de la compañía en los últimos años.

Valoración por descuentos de Flujos de Caja (AFFO en REITs):

He sido pesimista y he tomado un valor de crecimiento del AFFO del 6% en los próximos años, y un crecimiento del AFFO a perpetuidad de solamente el 2%. Además, he aumentado el Weighted Average Cost of Capital, o lo que le cuesta a Alexandria financiar sus operaciones, hasta un 8%. El Precio objetivo son 134,87 $/acción.

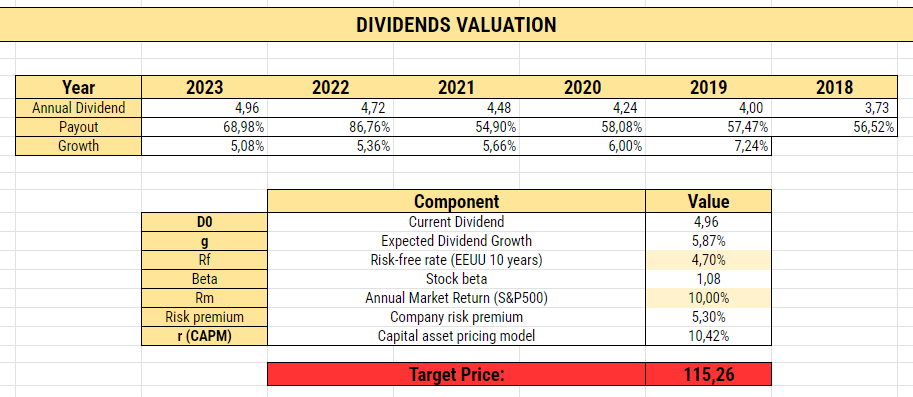

Valoración por Dividendos:

La valoración por dividendos arroja un precio objetivo de 115,26 $/acción.

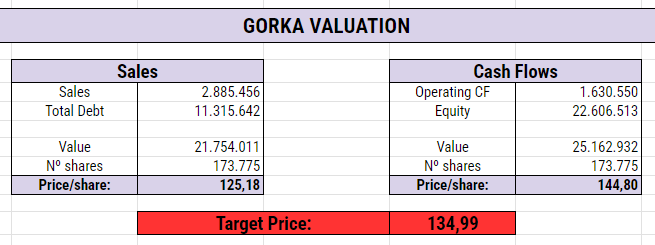

Valoración de Gorka para REITs – blog ElDividendo:

Valoración final:

Aplicando las 4 valoraciones anteriores obtendría un Precio objetivo medio de 145,87 $/acción. De nuevo, prefiero pecar de precavido y aplicar un margen de seguridad del 20%. Por tanto, mi precio máximo de compra para esta empresa serían 116,70 $/acción.

Hasta aquí el análisis de los resultados de Alexandria en 2023. Espero que os haya ayudado a comprender los resultados de Alexandria en 2023 y que podáis forjaros una mejor opinión de las perspectivas de la compañía.

¿Vosotros qué opináis? ¿Confíais en el futuro a largo plazo de esta empresa o creeis que puede estar sufriendo un deterioro en sus fundamentales? Los resultados parecieron no gustar al mercado, que entre el 30 y el 31 de enero ha hecho bajar la cotización de ARE casi un 5% tras la presentación de resultados:

Como siempre, me gustaría escuchar vuestro feedback y se agradece la difusión.

¡Nos vemos en la próxima entrada!

Advertencia: La información contenida en este sitio web es exclusivamente una opinión personal del creador y no constituye ni debe interpretarse como una recomendación de compra o venta de ningún valor o servicio financiero. Los lectores deben realizar su propia investigación y análisis antes de invertir y asumir los riesgos inherentes a cualquier operación financiera.

Felicidades por el trabajo y el análisis, es muy interesante ver y leer diferentes perspectivas de los resultados.

Gracias Rivilla! Cuanta más información se tiene se pueden tomar mejores decisiones =), un abrazo.