Análisis de Texas Instruments (3/3)

Bienvenidos a la tercera y última parte del análisis fundamental de la compañía Texas Instruments (NASDAQ:TXN).

Podéis leer el resto del análisis aquí:

Las dos primeras partes abordan aspectos del negocio que considero fundamentales para sentar las bases de un análisis sólido. Dudo que se vean muy modificadas en el corto plazo.

Ahora, tras haber realizado un estudio detallado del pasado de Texas Instruments, es el momento de analizar su futuro.

Vamos con ello.

Situación actual

TI se encuentra en un momento complejo.

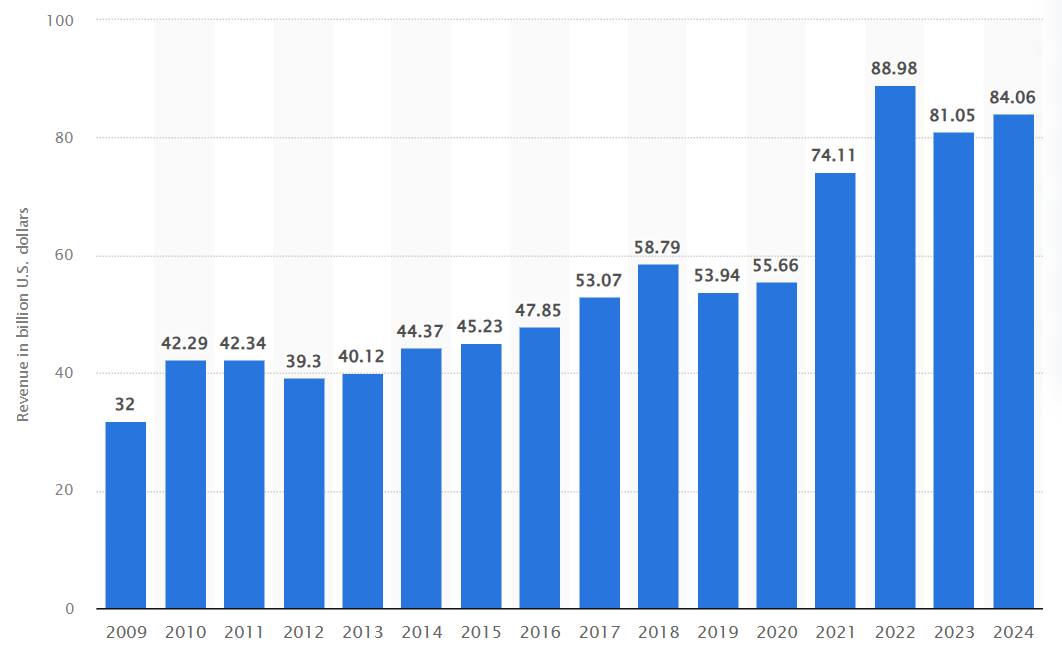

Una menor demanda de semiconductores y la acumulación de inventarios por parte de los clientes ha dejado unos resultados en 2023 con muy mal aspecto:

- La deuda total se incrementó en 3.000 M$.

- Las ventas disminuyeron un 12,5 %.

- El beneficio bruto cayó un 20 % debido a los costes fijos que ya hemos comentado.

- Los gastos en intereses se incrementaron un 65 %.

- El beneficio neto disminuyó un 25,6 %.

- El flujo de caja libre por acción se redujo en un 77 %.

Desde luego, los resultados no fueron nada alentadores.

Al ciclo bajista del sector se le ha sumado la incertidumbre de que sus competidores (en particular China) puedan arañar sus ventajas competitivas y ganarle terreno.

En los últimos años, el buen desempeño de TI ha venido motivado por la mejora de márgenes del negocio y recompras de acciones oportunistas. Pero ambas estrategias tienen un límite.

¿La solución? Un ambicioso plan para potenciar el crecimiento orgánico de sus ventas.

El plan

Las conferencias de TI sobre sus planes de asignación de capital son muy esclarecedoras para entender las decisiones de la compañía.

El plan se divide en varias estrategias que buscan potenciar las ventajas competitivas de TI:

- Crecimiento de inventarios

- Objetivo en sectores con demanda creciente de chips

- Incremento de las relaciones directas con los clientes

- Potenciación de la integración vertical

Crecimiento de inventarios

El equipo gestor sabe que el ciclo bajista de los semiconductores acabará tarde o temprano. Y cuando acabe, habrá que estar preparados para responder ante el incremento de la demanda.

De hecho, las cifras preeliminares indican que podríamos encontrarnos ante un nuevo ciclo alcista:

En la parte anterior comentamos que el nivel de inventarios se había incrementado en un 45 % respecto al año anterior. Parte de la respuesta de TI es precisamente esta: acumular inventarios de productos y estar preparados para el siguiente ciclo alcista.

De hecho, en el primer trimestre de 2024 han alcanzado los 4.080 M$ en inventarios, pero la directiva ha comentado que con una cifra entre los 4.000 – 4.500 M$ en inventario se sienten cómodos. Como sus productos además tienen una larga vida útil y son muy versátiles, confían en que les darán salida tarde o temprano.

Sectores con mayor demanda de chips

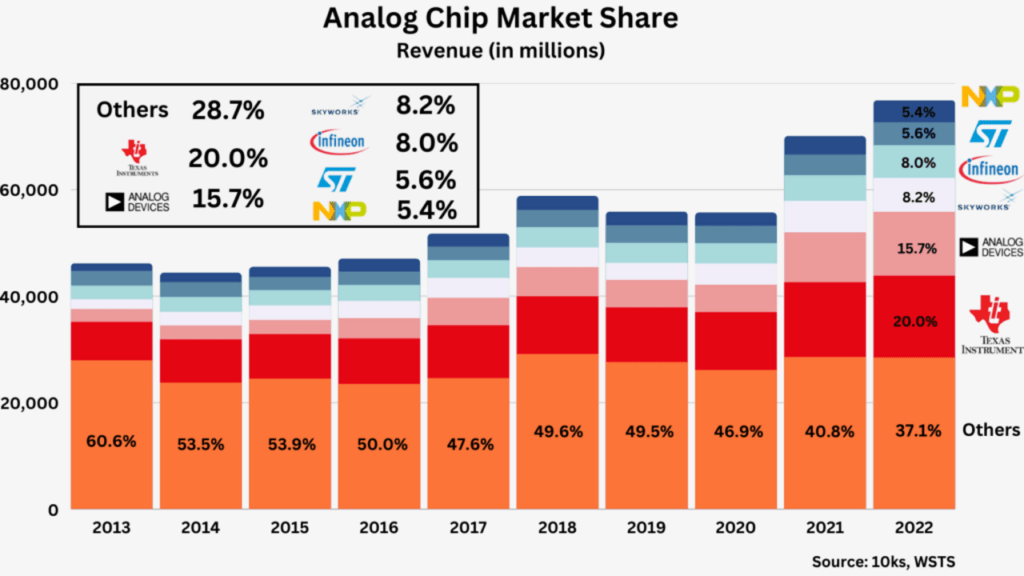

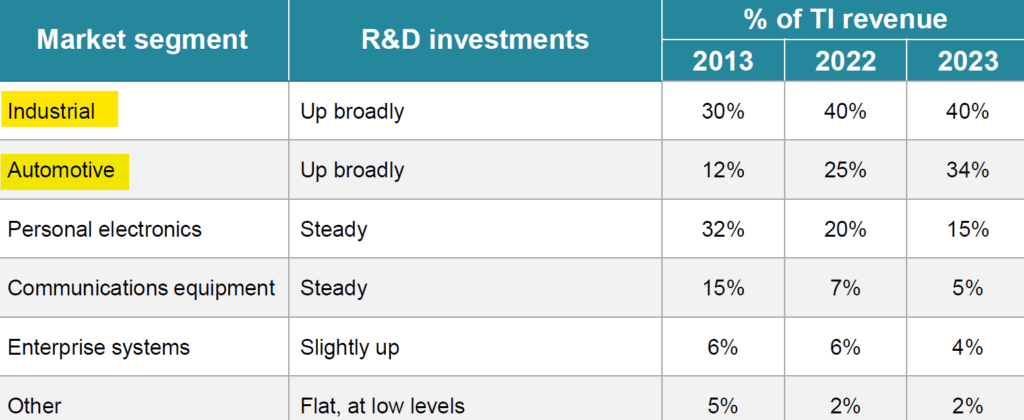

TI ha puesto el foco en los sectores industrial y automovilístico. La automatización de estos sectores ha provocado una creciente demanda de chips para tener un mayor control de los aparatos electrónicos, lo que necesariamente implica

TI ha sabido ver este cambio de tendencia y se ha adaptado de manera acorde. Solo hay que ver que en 2023 estos sectores aportaron un 75 % de las ventas totales de la compañía, cuando en 2013 apenas sumaban un 42 %.

Relaciones cercanas con los clientes

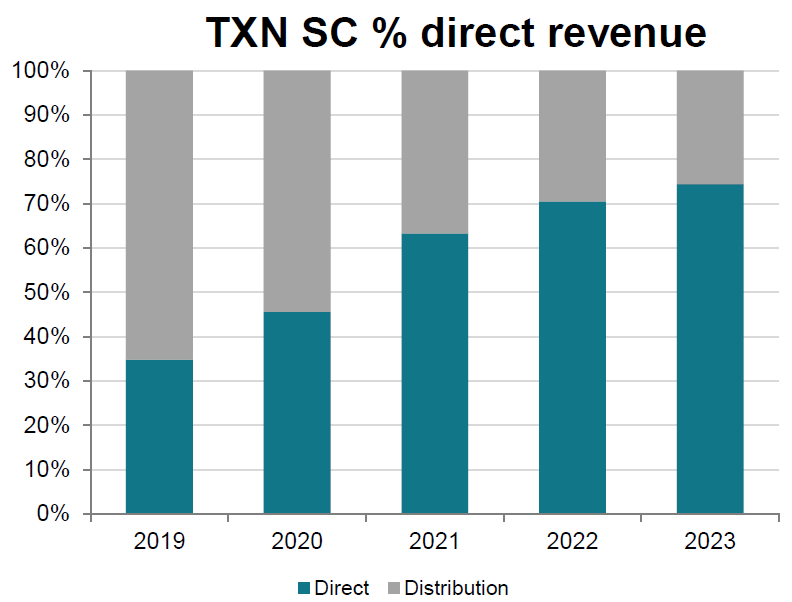

TI lleva unos años implementando una serie de medidas para fomentar que los clientes les compren de forma directa a ellos.

La web de TI.com ofrece el catálogo completo de productos de la compañía, listos para ser adquiridos y enviados en tiempo récord por la propia empresa. En los últimos años, el porcentaje de ingresos que TI ha obtenido de forma directa ha crecido significativamente.

Esto elimina intermediarios, da a TI mayor control de sus inventarios, permite proporcionar una mejor atención al cliente y, en general, afianza las relaciones con los mismos. La gran disponibilidad de productos también contribuye a que un mismo cliente adquiera varios de sus productos de forma simultánea.

Un canal de venta directa también facilita las relaciones bidireccionales con los clientes. Los compradores de chips pueden informar a TI de sus niveles de inventarios y demanda, y TI puede ajustar la producción de manera acorde o diseñar nuevos productos que se adecúen a sus necesidades.

Con esta estrategia, TI maximiza los retornos y también incrementa los costes de cambio para sus clientes.

Potenciamiento de la integración vertical

Con el objetivo de maximizar el crecimiento del flujo de caja libre por acción a largo plazo, TI ha decidido realizar fuertes inversiones en nuevas fábricas que incrementen su modelo vertical.

Para ello, van a destinar un promedio de 5.000 M $ en gastos de capital cada año entre 2023 y 2026. Por hacernos a la idea de la magnitud de la inversión, 5.000 M $ equivalen al 80 % del flujo de caja operativo que generaron en 2023.

Es cierto que, para sustentar estos ciclos de CapEx, TI piensa ayudarse del CHIPS and Science Act. Esta legislación aprobada por el gobierno estadounidense está enfocada a potenciar el desarrollo doméstico de chips para incrementar la autosuficiencia y contrarrestar la competencia china. Según los cálculos de TI, este programa les permitirá ahorrarse unos 4.000 M$ en CapEx hasta 2026. Posteriormente, planean gastar entre el 10-15 % de los ingresos en CapEx hasta que finalicen las fábricas.

¿Para qué son las nuevas fábricas?

En 2022, la producción del 80 % de las obleas y el ensamblaje del 60 % de sus chips se hacían de forma interna. Para el resto, se servían de otras empresas externas que les ayudaban a cubrir sus carencias. Pero esto va a cambiar.

Para 2030, esperan poder construir más del 90 % de sus obleas y ensamblar más del 90 % de sus chips de forma totalmente interna. Con esta menor dependencia de contratos externos esperan poder reducir costes y hacer más fuerte su cadena de producción.

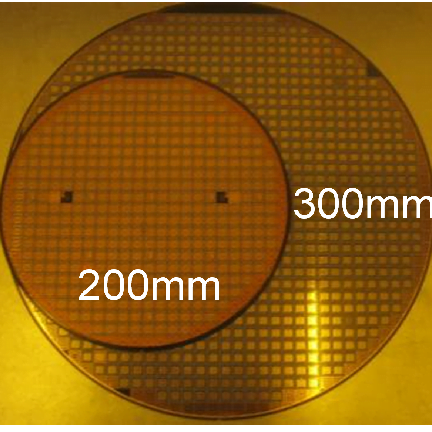

El tercer objetivo de las fábricas es extender el uso de las obleas de 300 mm (en la primera parte expliqué qué son las obleas).

¿Por qué este cambio es importante?

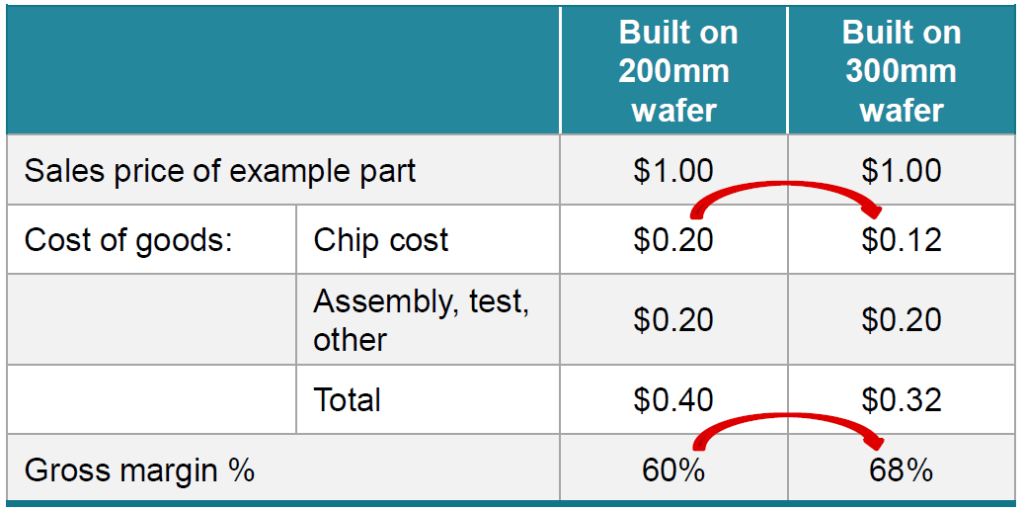

El margen bruto de TI guarda una relación directamente proporcional con el tamaño de las obleas usadas para fabricar chips. Como los chips tienen un tamaño fijo, cuanto más grandes son las obleas, más cantidad de chips se pueden obtener por cada oblea. El coste de crear una oblea más grande es menor que el ahorro que se obtiene al poder fabricar más chips en esa oblea, lo que abarata el coste de fabricar cada chip.

Las obleas de 300 mm permiten construir ~2,3 veces más chips por oblea que en las de 200 mm, lo que reduce en un 40 % el coste por chip. Asumiendo que el coste se mantiene estable, construir un chip sobre una oblea de 300 mm supone un margen bruto del 68 % para TI, un 8 % más que en las obleas de 200 mm.

En 2022, el 60 % de los chips de TI se producían en obleas de 200 mm. Para 2030, quieren conseguir que más del 80 % de sus chips se fabriquen en obleas de 300 mm.

En resumen: obleas más grandes equivalen a más chips/oblea, lo que reduce el coste/chip.

Algunas de estas fábricas ya están comenzando a operar, mientras que otras están en sus primeras fases de construcción.

Expectativas

La directiva cree que, en su conjunto, todas estas iniciativas les permitirán mantenerse competitivos durante los próximos 10-15 años. Cuando estén completadas, cada fábrica podrá soportar una demanda de 5.000 M$ cada año, lo que supondría unos retornos sobre el capital invertido muy elevados.

Lo importante es saber si esa demanda se materializará. Es decir, si existirá una demanda tan alta de sus productos para justificar esa expansión orgánica del negocio. Es posible que, aunque se incremente la demanda de chips, otros competidores ganen cuota de mercado frente a TI. La sombra de China está muy presente y se teme el riesgo a cambios regulatorios que perjudiquen a TI en el país. Recordemos que aproximadamente el 25 % de las ventas de TI provienen de China.

Además, también hemos visto que algunos fabricantes de software están tendiendo a empezar a fabricar sus propios chips de manera interna. En el peor de los casos, TI se vería obligada a reducir sus márgenes para mantener su cuota de mercado (aunque ya vimos en la primera parte que esto no tendría mucho sentido por el coste tan bajo de sus chips).

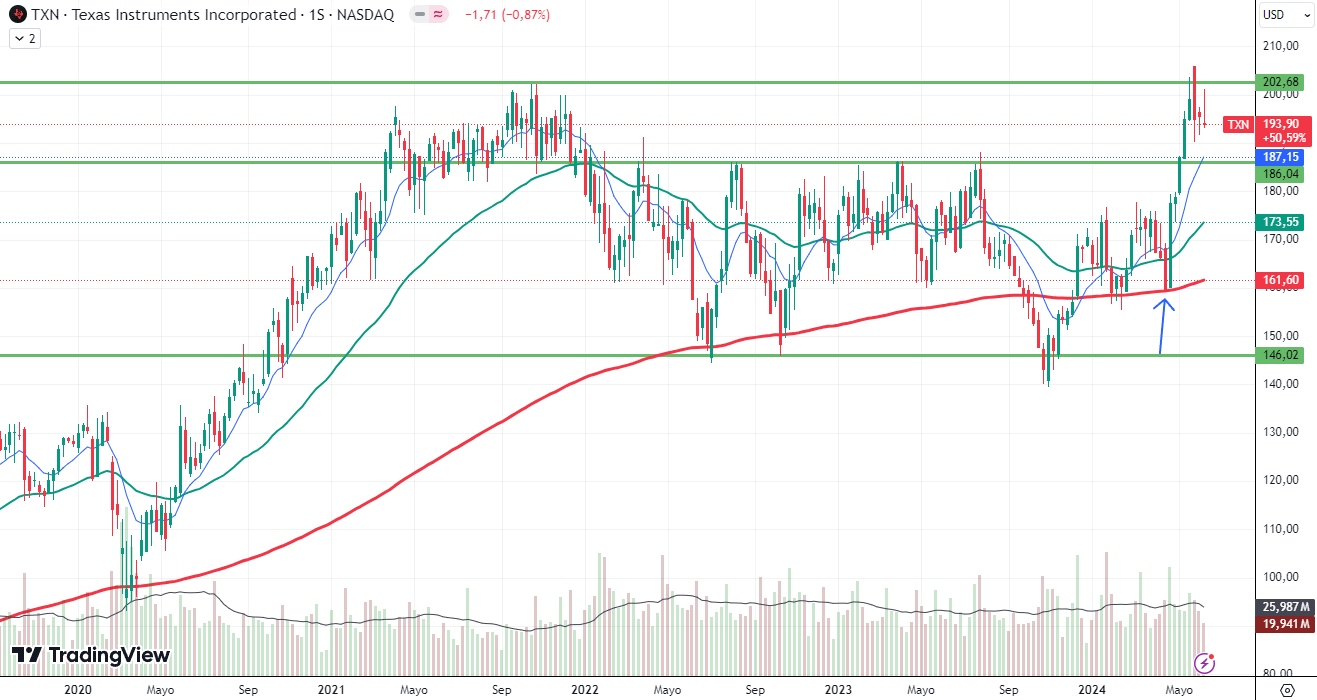

Creo que el mercado ahora mismo está descontando todas estas incertidumbres y por eso hemos visto la acción comportarse de esta manera. Lleva en un canal lateral desde finales de 2021 el cual está tratando de romper. Mientras tanto, ha ido incrementando el dividendo y recomprando acciones sin descanso.

A pesar de esta incertidumbre, parece que el mercado ha olvidado todas las ventajas competitivas y los vientos de cola que hacen de TI una empresa única y magnífica para un inversor a largo plazo. Recordemos que la capacidad de generación de caja de Texas Instruments es espectacular incluso en malos periodos como este, y si los números parecen algo peores a corto plazo es porque el dolor es autoinfligido. Podrían detener el CapEx en cualquier momento y sus márgenes se recuperarían.

Si no lo hacen, de nuevo, es porque tienen mano firme y un objetivo a largo plazo. Si el equipo gestor ha tomado esta dirección, seguramente tengan más información y mejor criterio que nosotros, y solo nos queda confiar en su buen hacer.

Valoración

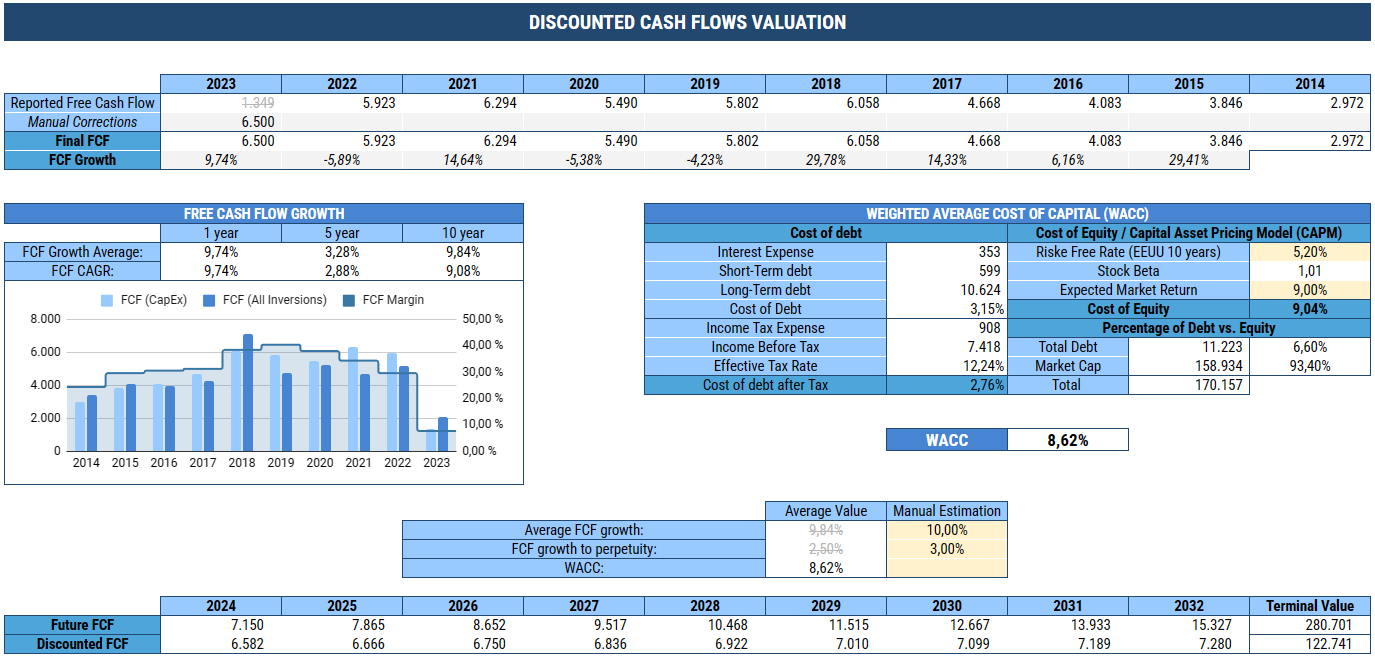

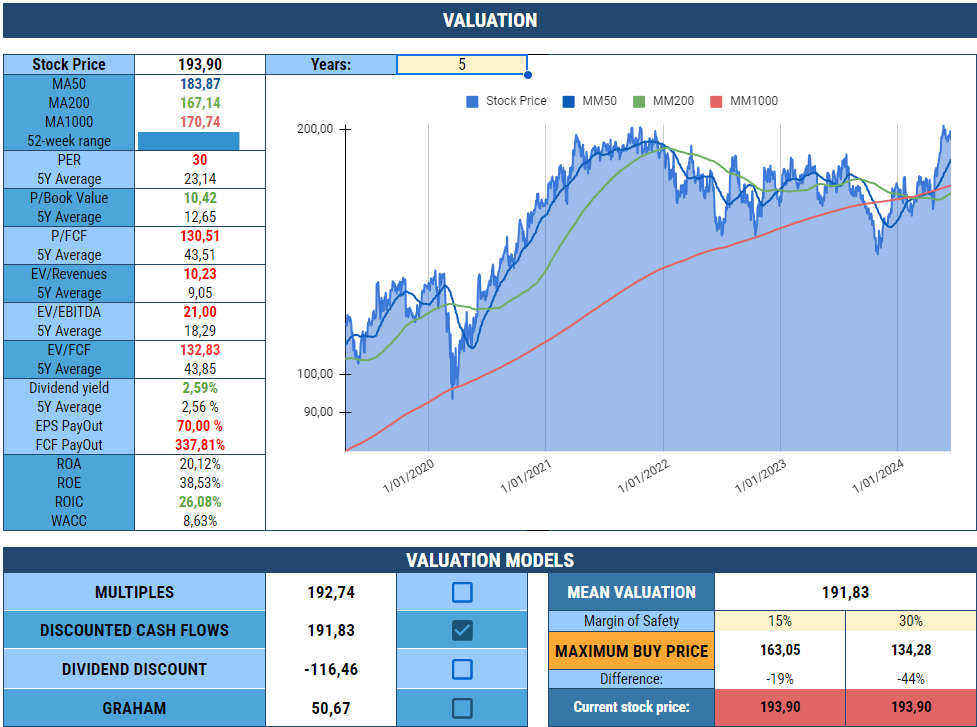

Los malos resultados que ha reportado en 2023 hacen un poco más difícil realizar una estimación del valor de Texas Instruments. Por ello, voy a obviar la valoración por múltiplos o dividendos, y centrarme en la obtención del valor intrínseco de TI a través de un descuento de los flujos de caja futuros.

Valor intrínseco

Parámetros:

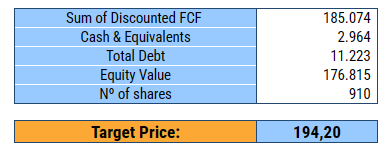

- Dado el bajo FCF por lo comentado anteriormente, y porque creo que el FCF actual no refleja la verdadera capacidad de generación de FCF de Texas Instruments, voy a modificar el FCF en 2023. Podría asumir un FCF de 5.300 M$ si eliminara todos los gastos en CapEx de crecimiento, pero esto se ve también influenciado por el ciclo bajista del sector. Un FCF de 6.500 M$ me parece una cifra más ajustada a la capacidad de TI.

- Voy a esperar como mínimo una tasa de retorno de la inversión del 9 %, lo que deja un WACC del 8,62 %.

- Por último, un crecimiento del FCF del 10 % y un valor terminal del 3 % para descontar los flujos de caja futuros. Considero que estoy siendo conservador con el crecimiento del FCF de TI. Si están esperando un aumento de ventas cercano al 8% y no estuvieran invirtiendo tanto en CapEx, el ritmo de crecimiento del FCF debería ser bastante superior al 15 %.

En total, obtendríamos que TI posee un valor intrínseco de 194 $/acción.

Por curiosidad, si usáramos un FCF en 2023 de 5.300 M$, el valor intrínseco sería de 157 $/acción.

Precios de compra objetivo

No está de más recordar que este análisis no constituye recomendación de inversión.

Por lo mencionado anteriormente, TI parece cotizar generalmente cara con respecto a sus múltiplos históricos, pero no son un buen punto de referencia.

Aplicando un margen de seguridad de entre el 15-30 % sobre el valor intrínseco de la compañía, los precios objetivos de TI serían:

Precios de compra: 134 – 163 $/acción.

A fecha de escribir este análisis, la acción se encontraría cotizando en torno a su valor intrínseco (194 $), pero sin un margen de seguridad claro para comprar. Desde finales de abril rebotó en los 160 $/acción, que ya había hecho de soporte en el pasado reciente y coincide con la media móvil de las 1000 sesiones.

Los resultados que reportó la empresa en el Q1 de 2024 tampoco buenos y no se terminaba de ver el fin del ciclo bajista, pero ha sido arrastrada por otras empresas del sector que sí que reportaron buenos resultados y la expectativa de que quizás el valle del ciclo ya se había superado.

De momento, para mí esto es una señal de permanecer a la espera de un mejor punto de entrada, que podría ser en torno a los 186 o 161 $/acción si no consigue mantener el precio actual y rebota. De no ser así, la acción se encaminaría hacia máximos históricos por primera vez en más de 2 años y medio.

Conclusiones

Me ha gustado mucho recorrer el camino de análisis que me ha llevado a incorporar a Texas Instruments a mis empresas aptas para la inversión a largo plazo.

Los informes de TI son concisos, van directos al grano y son fáciles de entender. La información se presenta de una forma ordenada, lo que facilita entender su modelo de negocio y sus características tan particulares dentro de la industria.

Texas Instruments es una empresa que reúne toda una serie de condiciones para ser considerada de calidad:

- Sector económico en crecimiento.

- Líder en su sector.

- Ventajas competitivas duraderas e incrementándose.

- Clientes diversificados.

- Un equipo gestor con una trayectoria impecable y alineados con los accionistas.

- Buena asignación de capital y altos retornos sobre el capital invertido.

- Balance sólido (con alguna mancha temporal).

- Compromiso con la generación de valor para los accionistas y el reparto de dividendos.

Puede que esté atravesando un bache en el camino, lo cuál sería una oportunidad para los inversores a largo plazo.

Hasta aquí el análisis de Texas Instruments.

Me encantaría conocer qué os ha parecido este nuevo formato y vuestra opinión sobre la compañía.

¡Hasta pronto!

Advertencia: La información contenida en este sitio web es exclusivamente una opinión personal del creador y no constituye ni debe interpretarse como una recomendación de compra o venta de ningún valor o servicio financiero. Los lectores deben realizar su propia investigación y análisis antes de invertir y asumir los riesgos inherentes a cualquier operación financiera.