Análisis de Vidrala (3/3)

Hola a tod@s,

Bienvenidos a la tercera y última parte del análisis de Vidrala.

Llegamos al final del estudio de Vidrala. En la primera y segunda parte nos centramos en el análisis cualitativo de la compañía. A través de su historia y su modelo de negocio, pudimos conocer cuáles son las decisiones que han llevado a Vidrala a la situación en la que se encuentra hoy. Posteriormente, analizamos sus ventajas competitivas, sus riesgos y el equipo gestor detrás de estas decisiones. Podéis leer ambas partes aquí:

En esta última parte nos metemos en el análisis cuantitativo de Vidrala. Es decir, veremos cómo la parte cualitativa se sostiene sobre unas sólidas finanzas y qué futuro podemos esperar de esta empresa a largo plazo.

Vamos con ello.

Estados financieros

Cuando comencé mi camino como inversor, siempre le di mucha mayor importancia al análisis fundamental de las cuentas. A lo largo de los meses, este enfoque fue evolucionando y el análisis cualitativo de los negocios fue cobrando un mayor peso en mis estudios. No obstante, sigo pensando que unas cuentas sólidas son la mejor muestra de la calidad de una empresa, y por ello vamos a analizar las de Vidrala en detalle.

Para realizar el análisis fundamental me sirvo de una Plantilla de Valoración de Empresas, que podéis conseguir gratis en este enlace:

Actualmente estoy ultimando los detalles de una gran actualización de la plantilla. Tras finalizar este análisis publicaré la segunda versión, así que. permaneced atentos para descargarla. Dicho esto, continuemos con el análisis.

Antes de comenzar, es importante resaltar que el último año del que disponemos información consolidada es 2023. Como 2022 fue un año particularmente malo por las razones expuestas a lo largo del análisis, las variaciones de algunas métricas respecto a 2023 pueden dar un resultado poco realista. Haremos alusión a ello y normalizaremos estos datos cuando sea necesario.

Balance

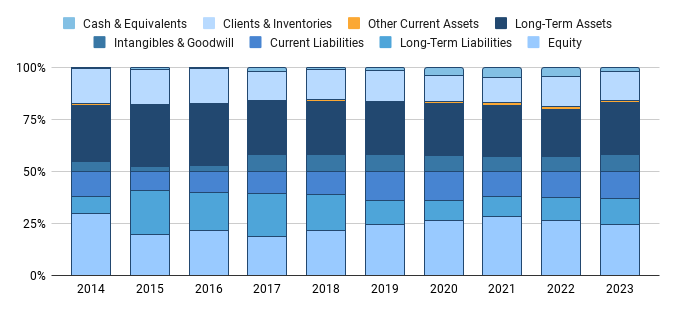

Vidrala opera en una industria que requiere de mucha inversión en capital para mantener sus fábricas competitivas, pero esto no va reñido con unas cuentas sólidas y un balance saneado. Empecemos por los activos, los cuales ascienden a 2.400 millones de euros.

Al ver los activos me llaman la atención la elevada cantidad de inventarios y el gran peso de los activos a largo plazo. En primer lugar, es normal encontrar que una empresa de las características de Vidrala posea una gran cantidad de inventarios o existencias. Aun así, observamos que en 2023 se ha producido una gran acumulación de productos terminados y los inventarios se han incrementado un 33 % respecto a 2022.

Esta acumulación de inventarios viene motivada por un entorno de demanda más débil en Europa a raíz de la caída en el consumo. La acumulación de envases no es un problema per se para Vidrala, ya que sus productos terminados tienen un alto valor terminar y no se deprecian rápidamente. Un envase de vidrio puede permanecer almacenado durante largos periodos de tiempo sin perder por ello sus propiedades de conservación. Sin embargo, los envases de vidrio ocupan mucho espacio y hay que dedicar grandes superficies a almacenarlos correctamente. Además, esta acumulación de inventarios seguramente llevará a que las fábricas reduzcan su producción, lo que afectará a los márgenes operativos.

Por otro lado, vemos un gran peso en los activos a largo plazo que viene principalmente por las fábricas en propiedad. Esta partida de la hoja de balance también se ha visto incrementada a raíz de la adquisición de Vidroporto y The Park, con la que se han incorporado dos nuevas fábricas y una instalación de llenado. El precio pagado por esta adquisición también ha llevado a que el fondo de comercio se incremente un 47 % respecto a 2022. Veremos si son capaces de rentabilizar esta gran inversión, aunque los primeros datos disponibles de 2024 apuntan a que sí. El resto de intangibles han aumentado de manera proporcional pero siguen siendo una pequeña parte de los activos, lo que nos hace ver que Vidrala no depende demasiado de patentes o productos exclusivos.

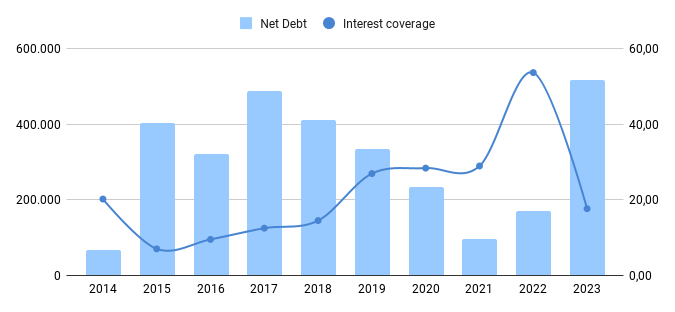

Pasamos a los pasivos de la hoja de balance para encontrarnos que ascienden a 1.260 millones de euros. De aquí destaco especialmente la deuda a corto y largo plazo de Vidrala. Vidrala tiene en estos momentos la mayor deuda neta de su historia (500 millones de euros), pero esto no debe alarmarnos porque su carácter es cíclico.

Esto viene motivado por la estrategia de asignación de capital que sigue la empresa. Cuando poseen mucha liquidez y ven oportunidades, realizan adquisiciones que financian con deuda, la cual incrementa en los mismos años que se produce la adquisición (ver 2015, 2017 y 2023). Después, la consolidación del nuevo negocio y los negocios anteriores generan caja suficiente como para reducir esta deuda a buen ritmo, momento en el que se produce una nueva adquisición. Aun en los momentos con mayor deuda, el ratio deuda neta / EBIT nunca ha superado las 4,5 veces, con una media de 2,2 veces. Para los que prefiráis el ratio deuda neta / EBITDA, ahora mismo se sitúa en 1,08. La cobertura de intereses de Vidrala también es especialmente buena. Aunque ha disminuido notablemente este año a raíz de las adquisiciones, se mantiene en unas muy saludables 18 veces.

La calidad de la deuda también es destacable. 22 millones de euros vencen en 2 años, 247 millones vencen entre 3 y 5 años, y 145 millones dentro de más de 5 años. El tipo de interés medio a pagar por esta deuda es del 1,52 % a cierre de 2023, lo que indica la buena gestión de Vidrala y la facilidad que tienen para conseguir financiación con un tipo de interés bajo. Eso sí, es de notar que este tipo de interés se encontraba en el 0,77 % en 2022, y la subida es acorde a la subida de tipos de interés experimentada desde mediados de 2022. La deuda se contrata a tipo variable, pero mediante instrumentos financieros la convierten a tipo fijo, lo que reduce su exposición a las variaciones en tipos de interés.

En definitiva, Vidrala tiene una sólida estructura de balance y me sorprende el bajo nivel de endeudamiento para una empresa tan intensiva en capital. La estructura de la deuda es buena y se pagan unos intereses bajos por ella, fruto del sólido negocio y la buena capacidad de negociación del equipo gestor.

Cuenta de resultados

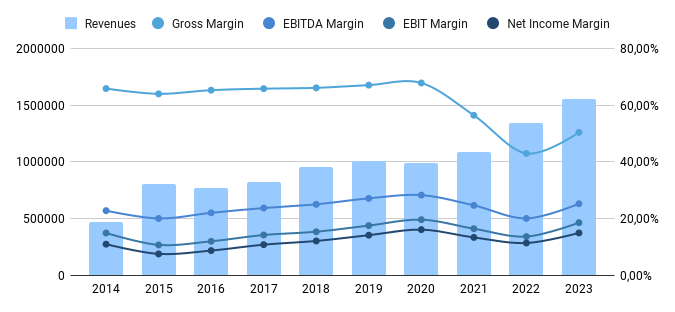

Pasamos a la cuenta de resultados para observar que las ventas de Vidrala han crecido a un 9,4 % en los últimos 10 años y un 16 % desde el 2022. Dado que el potencial de crecimiento orgánico es limitado en Europa, parte de este crecimiento ha ocurrido de manera inorgánica fruto de las adquisiciones.

De todos los segmentos, es sorprendente encontrar que la región con mejores márgenes EBITDA es la de Brasil (35 %), seguida de la Península Ibérica (29,6 %), Italia (25,4 %) y por último Reino Unido (19 %). La desinversión del negocio en Italia, por tanto, no tiene que ver con una falta de productividad, pero esto lo discutiremos en la siguiente sección.

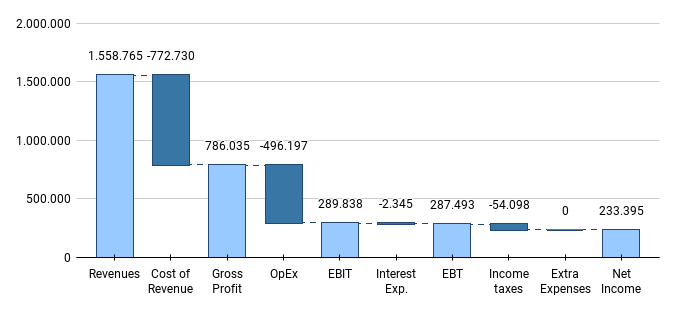

El cierre del año fiscal nos deja la siguiente imagen en la cuenta de pérdidas y ganancias:

Aunque los ingresos incrementaron en 2023, realmente las ventas totales de envases cayeron un 7 % respecto a 2022, fruto de la menor demanda y a raíz de las condiciones económicas. Esto se ha visto compensado con un incremento de los precios del 22 %, lo que deja un balance positivo y nos muestra que Vidrala tiene cierto poder de fijación de precios respecto a sus clientes. Cabe mencionar también que la consolidación de Vidroporto se realizó a finales de 2023 y por tanto no se refleja el valor real que aporta esta adquisición al grueso de la compañía. Lo veremos en mayor detalle al hablar del futuro de Vidrala.

El coste de ventas se ha mantenido prácticamente plano este año, pero es necesario remarcar que veníamos de un año especialmente malo, ya que en 2022 se había incrementado casi un 50 % el coste de producción por el encarecimiento del precio de la energía previamente comentado. Ahora la situación se ha normalizado y Vidrala ha podido trasladar el incremento de precios a sus productos, de ahí que las cuentas se encuentren algo distorsionadas. De hecho esto se puede ver en los márgenes de Vidrala:

Aunque las ventas han tenido una tendencia creciente, el margen bruto se resintió notablemente en 2022, y parece que en 2023 se está recuperando la tendencia anterior.

Si pasamos al resto de gastos operativos, es destacable que estos cada vez tienen un menor peso respecto al total de ingresos de la compañía, lo que nos deja un margen EBITDA del 25,26 % y un margen EBIT del 18,59 %. De nuevo, ambos márgenes se han recuperado respecto a 2022, con lo que Vidrala ha conseguido generar 393 millones de euros de EBITDA (+45 % vs. 2022) y 289 millones de EBIT (+57 % vs. 2023).

Continuamos desgajando los gastos y veremos que el pago por intereses de la deuda se ha disparado un 380 % respecto a 2022 pero, por los motivos comentados anteriormente sobre las adquisiciones y la estructura de la deuda, no es un dato que me preocupe. De hecho, Vidrala estima que para finales de 2022 su ratio de deuda neta / EBITDA bajará hasta las 0,6 veces.

Esto nos deja con un beneficio neto de 234 millones de euros en 2023 y un margen neto del 14,97 %. De nuevo ambas cifras se ven notablemente mejoradas respecto a 2022, pero aún queda margen para recuperar las cifras anteriores. En general, los márgenes de Vidrala tienen buen aspecto y evidencian las ventajas competitivas de la compañía respecto a sus competidores, que disfrutan de peores márgenes operativos.

Flujos de caja

El análisis de los flujos de caja requiere de nuevo aislar la cifra de resultados de 2022 por las razones ya mencionadas. Si comparamos medidas históricas, veremos que Vidrala destaca por presentar una buena capacidad de generación de caja. Concretamente, el flujo de caja operativo ha crecido al 21 % anualizado, alcanzando la cifra de 363 millones de euros en 2023. Si bien estos datos son buenos, aun reflejan la debilidad de la industria europea y no han recuperado los niveles de 2021.

El flujo de caja operativo es destinado a gastos en capital (CapEx) para mantener y mejorar las fábricas de Vidrala, adquisiciones puntuales de negocios que ya hemos comentado, pagos de deuda, dividendos y recompras de acciones.

Los gastos en capital (CapEx) son críticos para mantener y mejorar las fábricas de Vidrala, las cuales les permiten mantener sus ventajas competitivas y buenos retornos. El dinero destinado a CapEx ha crecido un 17 % anualizado en los últimos años y ha alcanzado la cifra de 140 millones de euros en 2023.

En 2023 se produjo además un gran desembolso de 254 millones de euros para la adquisición de la filial brasileña Vidropoto y las instalaciones de llenado de «The Park». Como esto son adquisiciones puntuales que se han efectuado quemando caja y a través de deuda, no las incluiré para el cálculo del flujo de caja libre de Vidrala.

Dejando a un lado estas adquisiciones, llegaremos a que Vidrala ha generado 120 millones de euros de flujo de caja libre en 2023. Esta cifra ha tenido un comportamiento astronómico en los últimos años, con un crecimiento del 30 % anualizado respecto a 2014 y a pesar del bache de 2022. El margen de FCF respecto a ventas se sitúa en el 7,67 %, algo inferior al margen neto pero también recuperándose respecto a 2022, que fue negativo.

Parte del flujo de caja libre será usado para pagar un pequeño dividendo, mientras que el resto será guardado por la compañía para realizar futuras adquisiciones cuando se presente una oportunidad. Dado que la directiva es capaz de encontrar esas oportunidades de crecimiento con buenos retornos, me parece una estrategia muy razonable de asignación de capital y reparto del flujo de caja generado.

Dividendos y retorno al accionista

Vidrala tiene una política de reparto de dividendos prudente y que se asienta en la sostenibilidad a largo plazo. Es cierto que el dividendo anual es bajo (1,26 euros/acción en 2023), pero siempre ha tenido una tendencia creciente paralela al crecimiento del negocio subyacente (un 10 % anualizado). Fruto de los buenos resultados de 2023, el dividendo para 2024 ha sido incrementado un 20 % hasta los 1,44 euros/acción ordinarios.

En términos de FCF y obviando los datos de 2022, el PayOut medio de este dividendo ha oscilado entre el 15-30 % del flujo de caja libre generado, lo que deja un amplio margen de maniobra y crecimiento futuros.

Dadas las circunstancias de la empresa, este pequeño dividendo es lógico. Existen oportunidades de crecimiento en las que invertir el dinero mejor que en repartir dividendos, por lo que yo no esperaría que este dividendo aumentara mucho a menos que esa oportunidades dejaran de aparecer.

El dividendo se reparte con carácter semianual: en febrero se desembolsa la mayor parte del dividendo y posteriormente se reparte otro dividendo reducido en julio que además incluye una pequeña prima por asistencia a la junta de accionistas.

Además, este dividendo se complementa con ampliaciones liberadas de capital. Voy a pararme un momento a explicar en qué consiste esta estrategia y los beneficios que conlleva.

Vidrala realiza todos los años en noviembre una ampliación liberada de capital del 5%, en la que emite acciones y las reparte gratuitamente a los accionistas a razón de 1 acción nueva por cada 20 que se posean. Es cierto que este movimiento incrementa el número de acciones y teóricamente diluye al accionista. Sin embargo, dado que el accionista recibe estas nuevas acciones de manera gratuita, el balance real es nulo y se mantiene la misma proporción de acciones de la empresa. La parte positiva de esto es que las nuevas acciones también tienen derecho a recibir dividendos, por lo que el dividendo total que recibamos de Vidrala se verá incrementado si decidimos quedarnos con las acciones. Si no poseemos acciones múltiplo de 20, se generarán unos derechos sobrantes. Estos derechos podrán ser usados para comprar acciones hasta alcanzar ese múltiplo de 20 a un precio reducido, o vendidos para obtener un beneficio adicional a cambio de tener un menor porcentaje de la empresa. Por otro lado, estaríamos obteniendo gratis nuevas acciones, lo que bajaría nuestro precio medio de adquisición de las mismas.

Por último, Vidrala realiza pequeñas recompras de acciones de manera puntual, lo que supone otra forma de remunerar al accionista sin pasar por hacienda y contrarresta en una pequeña parte las acciones gratuitas emitidas.

Al incremento del dividendo obtenido también habría que sumarle que la cotización se ha revalorizado más de un 300 % en los últimos 10 años, por lo que el accionista a largo plazo de Vidrala ha salido muy beneficiado.

No obstante, no olvidemos que rentabilidades pasadas no garantizan rentabilidades futuras. ¿Podemos esperar un crecimiento similar para los próximos 10 años?

Antes de seguir, y si te está gustando el análisis, te dejo abajo la opción de suscribirte gratuitamente para recibir todo el nuevo contenido que se publique:

Futuro

Al hablar del modelo de negocio y los pilares de crecimiento ya observamos que existe un incremento a nivel mundial en la demanda de envases de vidrio, pero que este crecimiento no se produciría por igual en todo el mudo. Vidrala está tomando cartas en el asunto y los últimos movimientos de la directiva están encaminados a recoger ese crecimiento. Pero vayamos por partes.

Para entender los movimientos de la directiva necesitamos profundizar en el contexto en el que se encontraba Vidrala. Hasta el año pasado, Vidrala tenía presencia en dos mercados principales: Península ibérica y suroeste de Europa, y Reino Unido e Irlanda.

Península ibérica y Sur de Europa:

El sur de Europa es la región en la que Vidrala ha tenido históricamente más negocio y donde se encuentran la mayoría de sus fábricas. Este constituye el negocio core, pero el mercado europeo da síntomas de agotamiento. En primer lugar, nos encontramos en un mercado maduro, donde existe un crecimiento limitado y donde ya ha ocurrido una gran consolidación del mercado en 4 o 5 grandes empresas que actúan como un oligopolio. Las adquisiciones serán difíciles para crecer de forma inorgánica en esta situación, ya que los competidores son mayores que Vidrala y están muy asentados. A esto hay que sumarle que la crisis energética y económica por la Guerra de Ucrania y la resaca de la pandemia han debilitado el mercado. Las bebidas alcohólicas como la cerveza y el vino que suponen el grueso de los ingresos de Vidrala son las que más han sufrido, lo que se notó en las cuentas de la compañía. Si bien en 2023 la situación se ha recuperado parcialmente, no se esperan los crecimientos de antaño. De hecho, se ha tenido que reducir la producción en esta región para evitar una acumulación de inventarios ante la débil demanda. El ejemplo claro de que la industria está en sus horas bajas es que empresas del sector de las bebidas alcohólicas (Diageo, Brown Forman, Pernod Ricard) también están pasando por un mal momento.

En este contexto, la directiva ha optado por la venta de su filial italiana, que incluía una única planta ubicada en Corsico. Como hemos visto al estudiar las cuentas de Vidrala, la filial italiana realmente tenía una buena productividad y producía un buen retorno. Sin embargo, esta planta era un callejón sin salida. Verallia tiene una histórica presencia en el mercado italiano, mientras que Vidrala solo suplía un 3 % de la demanda en el país. Por los motivos expuestos anteriormente, crecer en este país de forma orgánica o inorgánica iba a resultar complicado, y felicito a la dirección por saber actuar con firmeza y rapidez. La venta de Vidrala Italia a Verallia ha sido además provechoso para Vidrala: se ha cerrado la transacción por 230 millones de euros, lo que supondrá una plusvalía para Vidrala de unos 50 millones antes de impuestos. Este dinero será empleado en reducir la deuda hasta los 300 millones de euros (unas 0,6 veces deuda neta / EBITDA) y en un dividendo extraordinario para los accionistas de 4 euros / acción.

Tomar la decisión de deshacerse de una parte del negocio no es sencilla, y más cuando esta parte tenía unas buenas rentabilidades. Sin embargo, creo que Vidrala sale reforzada de esta decisión y con una hoja de balance que les permitirá centrarse en su próximo objetivo: América del Sur.

En cuanto al resto del mercado, es razonable pensar que lo único que puede hacer Vidrala en esta región es competir por hacer más eficiente su proceso de fabricación de envases, lo que les ayudaría a mejorar los márgenes e incrementar los beneficios aun con ventas planas y sin ganar cuota de mercado. En este sentido, Vidrala anunció a principios de 2023 una inversión de 100 millones de euros para la construcción del mayor horno de fusión de la península ibérica. Este nuevo horno se ubicará en la planta de Gallo Vidrio, en Portugal, y contará con una alta electrificación para reducir las emisiones de CO2 al tiempo que incrementa la capacidad de la fábrica en un 50 %.

Reino Unido e Irlanda

La situación en esta región es algo distinta de la que se vive en el resto de Europa. Si bien la capacidad de crecimiento orgánico e inorgánico son limitados, Vidrala ha encontrado dos puntos de apoyo que están sirviendo para estimular el crecimiento en esta área geográfica.

En primer lugar, el tamaño y la calidad de Vidrala han atraído la atención de algunas grandes marcas de bebidas alcohólicas, las cuales están interesadas en trabajar con Vidrala para embotellar sus productos. Un acuerdo reciente con Diageo supondrá la construcción de un nuevo horno libre de emisiones para suministrar a la dueña de marcas tan conocidas como Smirnoff, Captain Morgan, Gordon’s y Tanqueray a partir de 2027. Esto beneficiará en gran medida a Vidrala, que debido al apalancamiento operativo de sus plantas conseguirá mayores retornos al fabricar tandas de envases más grandes.

En segundo lugar, Vidrala anunció a finales de 2022 que se disponía a adquirir unas instalaciones de embotellado y logística conocidas como «The Park» a través de su filial británica Encirc. The Park, ubicada en Bristol, cuenta con una superficie de 80.000 metros cuadrados, 3 líneas de embotellado con una capacidad de llenado de más de 200 millones de litros y anteriormente pertenecía a la compañía Accolade Wines. La compra de estas instalaciones, cerrada en enero de 2023, supondrán para Vidrala al menos un nuevo cliente a largo plazo (la propia Accolade Wines) y unos ingresos recurrentes estimados en 30 millones de libras anuales.

Aunque The Park pueda parecer simplemente una nueva forma de diversificar los ingresos, creo que la directiva ha hecho una jugada que puede tener un buen desenlace. Antes, Vidrala solo se encargaba de fabricar las botellas, dejando la tarea de envasado a los propios clientes. En aras de promover una mayor integración vertical, la inclusión de The Park supone un mayor control sobre la cadena de suministro por parte de Vidrala, que puede responder de manera más eficiente a la demanda de sus clientes. Además, a muchos clientes les puede resultar atractiva la idea de externalizar y delegar en Vidrala la tarea del embotellado de sus productos, lo que supone que Vidrala se presente como una solución integral para sus necesidades. De esta forma, la directiva cree que conseguirán más fidelidad y nuevos clientes, ganando cuota de mercado y, en definitiva, asegurando más ingresos recurrentes.

Por tanto, hemos visto que Vidrala está siguiendo dos estrategias distintas en sus dos territorios principales. Por un lado, mayor eficiencia operativa para mantener márgenes ante una Europa con síntomas de debilidad en la demanda y ventas planas. Por otro lado, diversificación del negocio para ganar clientes y cuota de mercado en Reino Unido e Irlanda. El crecimiento en UK realmente es limitado, pero están ganando cuota de mercado frente a otros competidores porque al ofrecer un servicio más completo e integrado son capaces de atraer a más clientes.

Sin embargo, ya hemos comentado que estas regiones constituyen un mercado maduro donde las oportunidades de crecimiento serán limitadas. Y Vidrala tiene ganas de seguir expandiéndose.

La incorporación de Vidroporto supone el tercer pilar de apoyo de la estrategia de Vidrala.

Brasil

A principios de diciembre de 2023 se produjo la adquisición completa de la vidriera brasileña Vidroporto. Vidrala nos explica los motivos detrás de esta adquisición, los expongo brevemente a continuación.

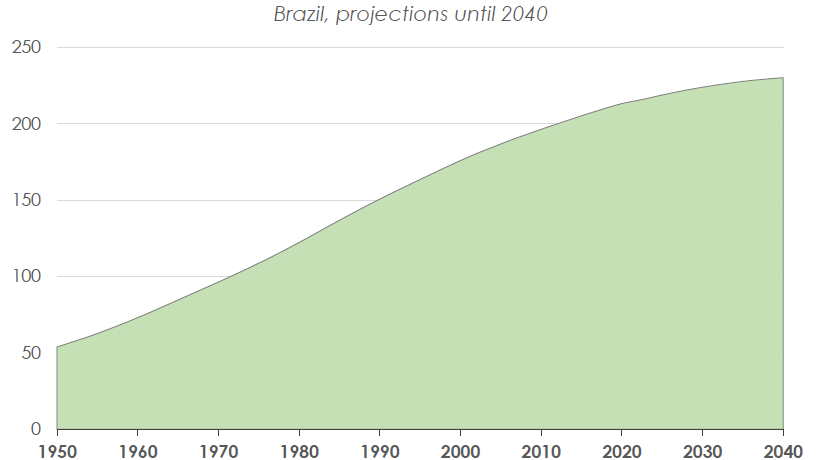

Brasil cuenta con una población de 200 millones de personas y creciendo. Dado que el negocio principal de Vidrala está ligado al alcohol, podemos asumir que aproximadamente un 70 % de la población brasileña se encuentra en edad legal para beber. Para 2030 podremos contar con otros 15 millones más de potenciales consumidores que ahora mismo no alcanzan el mínimo legal para consumir.

Además, Brasil representa un mercado menos maduro. El país cuenta con una clase media en expansión, con unos hábitos de consumo crecientes y de los que se podrá beneficiar Vidrala. La demanda de envases de vidrio se ha incrementado notablemente en el pasado, y se estima que siga creciendo al 5 % anual en los próximos 10 años.

Para hacerse con un pedazo del pastel en este mercado en expansión, Vidrala ha optado por adquirir Vidroporto.

Vidroporto es una empresa con raíces brasileñas que cuenta con un buen equipo gestor capaz de generar resultados sólidos año tras año, con unos márgenes EBITDA superiores al 30 %. La producción se lleva a cabo en dos plantas: una de ellas se encuentra al sur del país e inició operaciones en 1981, mientras que la otra se encuentra al noreste y comenzó a operar en 2019. La distancia entre estas dos instalaciones permite capturar un 20 % de la demanda nacional de envases, lo que convierte a Vidroporto en la 3º empresa más grande del sector, por detrás de Owen-Illinois y Verallia.

La adquisición se ha completado por unos 380 millones de euros. A partir de 2024 comenzaremos a disponer de más datos cuando se comience a consolidar el negocio. Se espera que Vidroporto aporte el 14 % de las ventas y el 23 % del EBITDA en 2024.

Sin embargo, la relevancia de Vidroporto es superior a las cifras de negocio que aporta en la actualidad. Es en esta región donde se va a producir el crecimiento real en los próximos años y, además Vidroporto tiene un sentido estratégico enorme.

“Vidroporto representa nuestra entrada en Brasil y el continente americano. Será una plataforma para el crecimiento futuro»

Mediante la combinación de estas 3 estrategias en las 3 regiones donde operan, creo que Vidrala está muy bien posicionada para beneficiarse de los vientos de cola del sector y crecer con buen ritmo de forma tanto orgánica como inorgánica.

Valoración

Para finalizar el análisis de esta compañía, vamos a realizar una valoración de lo que podemos esperar para el futuro de Vidrala.

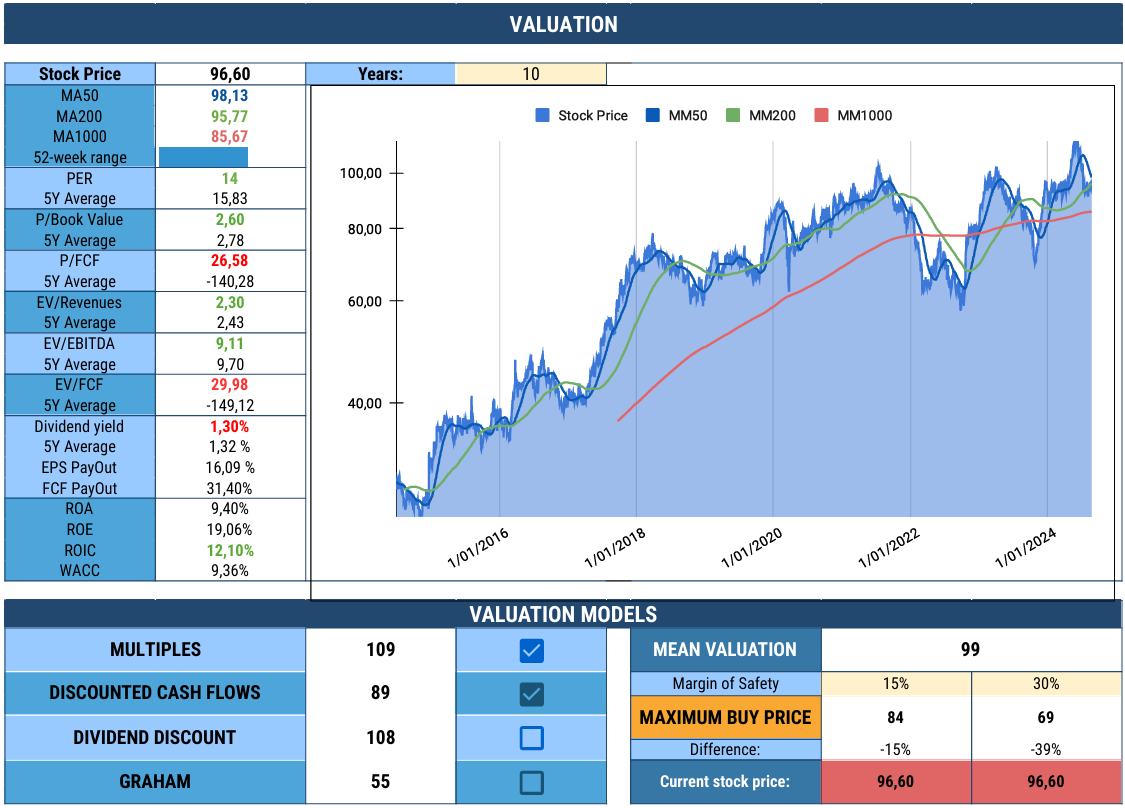

Valoración por múltiplos

Ya hemos comentado que el sector, altamente dependiente del consumo discrecional, no se encuentra en sus mejores momentos. Sin embargo, tenemos motivos ya expuestos para pensar que esto será algo temporal. Para 2024 podemos esperar una caída en ventas en el sur de Europa, mientras que Reino Unido y Brasil deberían crecer positivamente. Globalmente, Vidrala estima que sus ingresos permanecerán alrededor de los 1.600 millones de euros en 2024. Posteriormente, con los vientos de cola del sector creo que sería razonable que sean capaces de incrementar ventas al 4-5 % anualizado de forma orgánica. Gracias al apalancamiento operativo y la mejora de la eficiencia del negocio, Vidrala espera que el EBITDA y el beneficio neto crezcan a doble dígito. Por último, el flujo de caja libre debería situarse alrededor de los 180 millones de euros y posteriormente retomar el crecimiento.

La perspectiva de crecimiento sería la que muestro a continuación. He calculado el crecimiento en función de las expectativas proporcionadas por la propia Vidrala o por su evolución histórica cuando estas no estaban disponibles. Me centraré sobre todo en las métricas que están normalizadas manualmente.

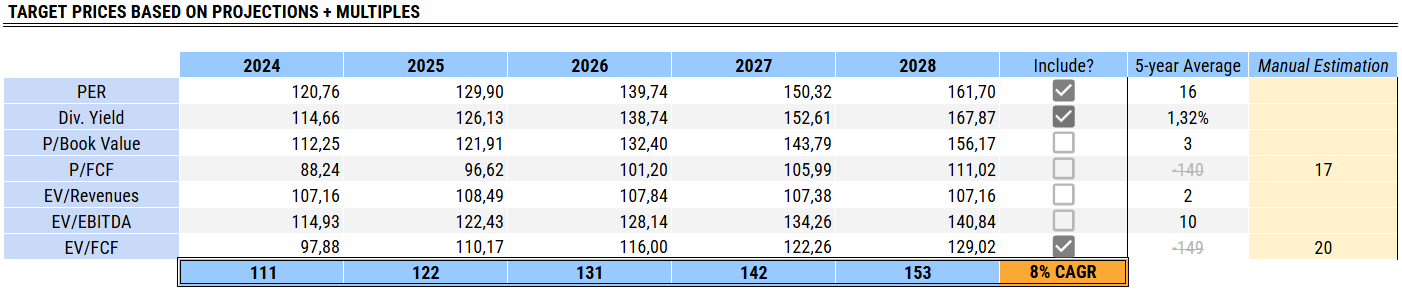

A su vez, en función de los múltiplos históricos podríamos asumir la siguiente revalorización media del precio de las acciones en función del PER, rentabilidad por dividendo y EV/FCF (he modificado manualmente el múltiplo de EV/FCF para que refleje mejor la realidad obviando el dato de 2022):

Esto nos dejaría una revalorización media del precio de la acción del 8 % anualizado. Si bien esta cifra no está mal per se, tengamos en cuenta que aquí estoy incluyendo la dilución del 5% que realiza Vidrala todos los años. Suponiendo que nos quedáramos con las acciones emitidas gratuitamente, la revalorización anual ascendería al 12 %, nada mal.

Valoración por FCF yield

Recientemente he descubierto esta forma de valorar empresas a raíz de Leandro y su análisis sobre la empresa Deere & Company. Desde aquí aprovecho para recomendar su contenido, que es de tanta calidad como su estilo de inversión.

El método de valoración de FCF yield consiste en obtener el flujo de caja libre por acción generado por una empresa y dividirlo entre el precio de la misma. Como a largo plazo la cotización suele seguir el crecimiento del FCF, esta rentabilidad o yield obtenida puede ser sumada al crecimiento esperado del FCF para obtener una aproximación a lo que debería revalorizarse la acción a largo plazo. Por supuesto, como toda valoración no es más que una estimación del futuro y este es incierto. No obstante, me ha sorprendido su aparente simpleza y poder.

Vidrala espera un FCF para 2024 rondando los 180 millones de euros, que dividido entre los 34,5 millones de acciones que tendrá la compañía a finales de 2024 nos daría unos 5,22 euros de FCF/acción. A precios de realizar el análisis (92,9 euros/acción), esto supondría un FCF yield del 5,62 %.

A este FCF yield tendríamos que añadirle la tasa de crecimiento esperado del FCF para que la revalorización resultara atractiva. Vidrala ha incrementado sus ventas al 14,3 % anual en los últimos 10 años, gracias en parte a las adquisiciones. Podemos asumir que la directiva mantendrá esta estrategia, pero ser conservadores y pensar que no conseguirán el mismo nivel de crecimiento a largo plazo. Además, a pesar de que nos encontremos en un momento económico débil, creo que por las características del sector esto solo será un bache en el camino del crecimiento. Por tanto, asumiría un crecimiento de ventas del 3-4 % (parte por volumen y parte por precio) y contaría con cierta expansión de margen que vendría dada por la recuperación del que perdieron en 2022 y una mejor eficiencia energética de sus fábricas. Dado que además Vidrala tiene una gran capacidad de conversión de efectivo (respecto al beneficio neto), creo que sería muy conservador esperar un crecimiento del FCF del 10 % anualizado en los próximos años.

Sumando el crecimiento esperado al yield actual, podríamos esperar una rentabilidad anual de doble dígito medio. Por supuesto, esta sería una estimación, pero me parece conservadora dado el historial de Vidrala y la tendencia de crecimiento hacia la que se está moviendo.

Valoración por descuento de flujos de caja

Siempre tiendo a fiarme más de la valoración intrínseca que se centra en la capacidad de generación de efectivo de la compañía.

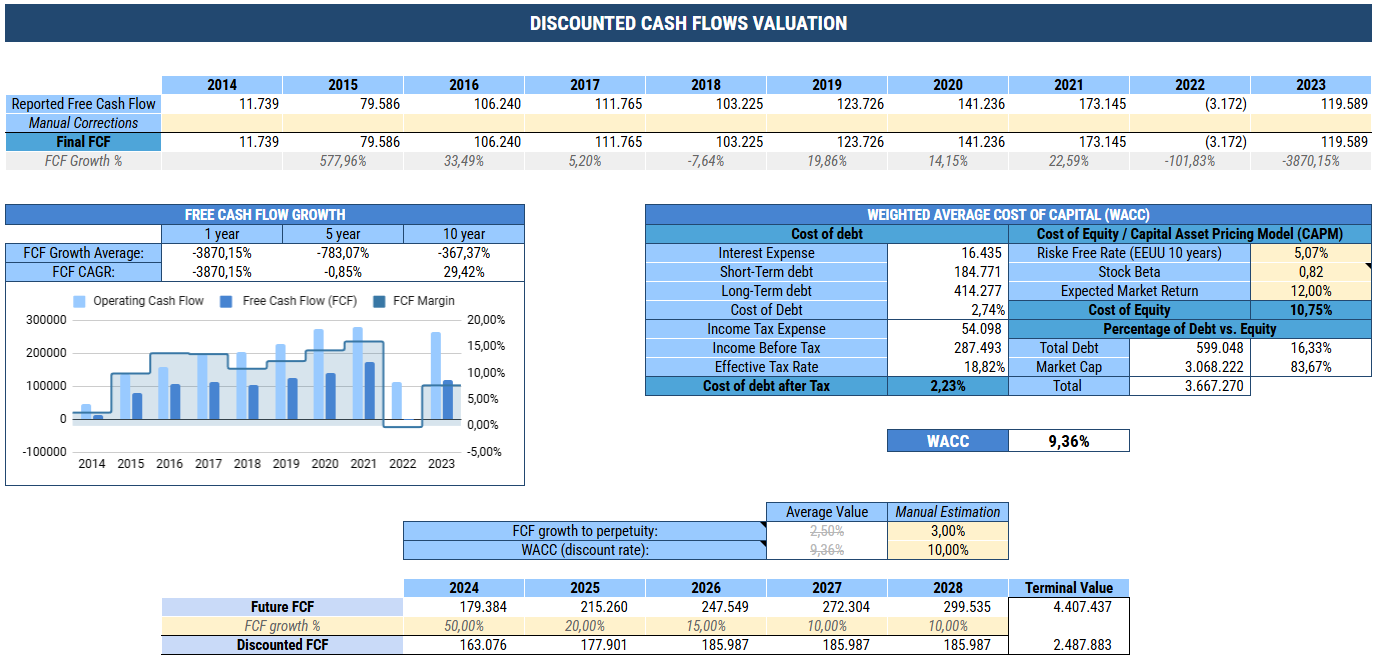

Los datos de crecimiento del FCF anualizados están distorsionados a causa de lo ocurrido en 2022. Sin embargo, podemos ver que Vidrala ha incrementado su flujo de caja libre a un 30 % anualizado en los últimos 10 años. Esta es una cifra que veo poco realista de mantener a largo plazo, pero podemos asumir que en 2024 y 2025 este FCF se normalizará y posteriormente seguirá creciendo a doble dígito.

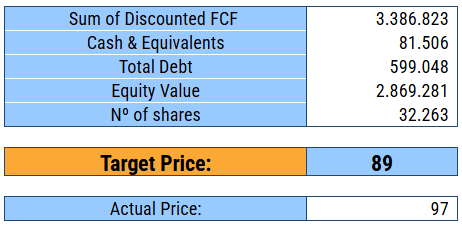

Si le pidiera un retorno mínimo a la inversión del 9 %, obtendría que el valor intrínseco de Vidrala rondaría los 160 euros / acción. Si fuera algo más exigente y pidiera un retorno mínimo del 12 %, el WACC subiría hasta el 9,36 %. Elevando la tasa de descuento al 10 %, el valor intrínseco de Vidrala rondaría los 89 euros / acción, lo que ya de por sí aportaría bastante margen de seguridad respecto al retorno que espero de la inversión.

Valoración final

Juntando las valoraciones por múltiplos y por descuentos de flujo de caja, que dan un retorno similar, obtengo que el precio razonable de Vidrala sería de 99 euros por acción actualmente. Aplicando bastante margen de seguridad (pues aquí no aplico la valoración por FCF yield pero ya nos devolvía un valor atractivo), podríamos encontrar que Vidrala se encontraría a precio de compra en torno a los 80-90 euros/acción y obtendríamos una buena revalorización más dividendos crecientes a largo plazo.

Fin del análisis de Vidrala

No me voy a extender más de lo necesario dada la gran longitud del análisis y porque creo que ya está todo dicho.

Vidrala es una empresa que cumple con todos los requisitos que espero de una empresa que mantener a largo plazo: sector resiliente, con poco riesgo de disrupción y en crecimiento; posición competitiva; equipo gestor honesto, comprometido con el accionista y excelente con la asignación de capital; cuentas sólidas y baja probabilidad de pérdida de dinero en la inversión. Esto, unido a que al momento de realizar el análisis se encuentra a valoraciones razonables, hacen de esta compañía una joya para comprar y sentarse a ver cómo crece tranquilamente.

Este análisis ha supuesto una cantidad significativa de horas de trabajo y estudio, de aprender sobre el sector, pelearme con los informes financieros y entender las compañías como nunca antes lo había hecho. En definitiva, creo que refleja mi evolución como inversor y hacia lo que aspiro. Me encantaría escuchar vuestra opinión y, si os ha gustado el análisis, que lo compartáis gratuitamente como yo lo hago con vosotros.

¡Hasta la próxima!

Advertencia: La información contenida en este sitio web es exclusivamente una opinión personal del creador y no constituye ni debe interpretarse como una recomendación de compra o venta de ningún valor o servicio financiero. Los lectores deben realizar su propia investigación y análisis antes de invertir y asumir los riesgos inherentes a cualquier operación financiera.

La calidad de este análisis es excelente. Leeré los siguientes sin duda alguna. Enhorabuena.

Me alegra que te guste Manuel, seguiré tratando de aportar valor!

Me ha encantado el análisis. Volveré a leer las 3 partes de nuevo. Es mi posición en cartera más grande y creo que merece la pena tenerla (aunque el potencial en estos momentos no sea muy elevado).

Hay otra empresa española que me parece muy interesante por su calidad, negocio y potencial. Es Global Dominion. Por si la ves interesante de analizar en algún momento. Y muchas gracias por todo. Es un trabajo enorme

Por cierto, creo que Vidrala no ha aumentado el número de acciones ningún año. Incluso ha bajado de 35/36 millones de 2006 a 32 millones en la actualidad. Así que imagino que recompra más del 5% de acciones que regala anualmente. Lo digo por la estimación a futuro que has hecho. Podría tener incluso más potencial

Tienes razón Diego, he revisado mis datos y creo que no estaba teniendo en cuenta el efecto de las recompras. Aun así, he comentado el potencial de revalorización asumiendo que no existe dilución para el accionista. Muchas gracias por tus comentarios!

Buen análisis. Un sector defensivo para el largo plazo.

En relación al cáculo del WACC, has pensado en compartir ese google sheets para testeo de fallos?

Gracias

Hola Alberto,

La plantilla que uso para el cálculo del WACC está disponible gratuitamente en el apartado de herramientas de mi web, en la plantilla de análisis de empresas. Gracias por tu comentario y un saludo!